1.税率について

前回は、軽減税率制度について消費者側の観点から記載してみました。

今回は、事業者側の観点から記載してみたいと思います。

まず、税率ですが、令和元年10月1日から消費税及び地方消費税(以下「消費税等」)が8%から10%に変わります。この点はご存知と思います。

ただし、この内訳、すなわち消費税率と地方消費税率が変わってきます。

現行は

消費税率6.3%

地方消費税率1.7%

ですが、

10月1日以後は、

標準税率10%については

消費税率 7.8%

地方消費税率 2.2%

軽減税率8%については

消費税率 6.24%

地方消費税率 1.76%

となります。

同じ8%でも内訳が異なってくるので注意が必要です。

2.経理担当者の対応~仕入や経費について

軽減税率制度は、飲食料品の販売を行う事業者以外の事業者についても関係してきます。

例えば、会議で使用するお茶やお菓子、交際費としてお土産のために購入する菓子など、いろいろなところで軽減税率の対象となる課税取引が発生します。

そこで、まず、すべての事業者に関係してくる分野として仕入や経費を取り上げます。そして、事業者の経理担当者は仕入や経費について、どのような対応をしなければいけないのかを記載します。

(1)区分経理の実施

現行制度では、仕入税額控除の適用を受けるためには、一定の事項が記載された帳簿及び請求書等の保存が必要となっています(参考:国税庁タックスアンサー)。

しかし、令和元年10月1日以後は、まず取引等を適用税率ごとに記帳する経理(区分経理)が必要となります。

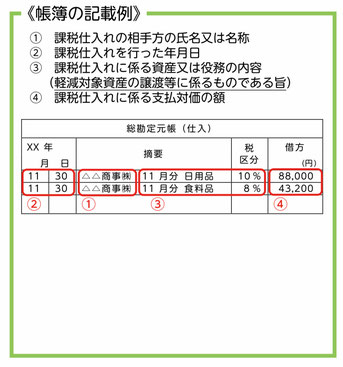

右の図は国税庁ホームページに記載されている帳簿の記載例ですが、現行の記載例に加えて、「軽減対象資産の譲渡等に係るものである旨」の記載が必要となります。

右図では③の部分となります。

なお、大阪国税局の説明では、この区分記載については「※」のような記号を使用してもよいということです。

(2)区分記載請求書等の税率チェック

このように、経理において仕入や経費を帳簿に記帳する場合は、区分経理方式により記帳しなければならないこととなりました。

この区分経理を行う場合は、その前提として各取引等における税率が明らかになっていなければなりません。

そのため、令和元年10月1日からは「区分記載請求書等」が導入されます。

この区分記載請求書等方式の下では、現行の請求書等の記載事項に加えて

(イ)「軽減税率の対象品目である旨」

(ロ)「税率ごとに合計した対価の額(税込み)」

の記載が必要となります。

右図は同じく国税庁ホームページから転載したものですが、(イ)は右図の③に、(ロ)は右図の④に対応します。

なお、免税事業者においてもこの区分記載請求書等の交付を求められることがあります。

経理部側で重要なのは、この区分記載請求書等に記載された取引と税率が正しく記載されているかをチェックすることです。

仕入や経費は上記のように帳簿上、区分経理することになりましたが、帳簿への記載は請求書等に基づいて行われるため、この区分記載請求書等に記載された税率が間違っていると、区分経理を行うにしても、正しい記帳ができなくなってしまうからです。

従って、経理担当者は、事業者から発行された区分記載請求書等に記載された適用税率は正しいかどうかを確認する必要があります。

(3)請求書等の追記

下記3と関係しますが、区分記載請求書等方式においては上記2(2)に記載したように、請求書に、

(イ)「軽減税率の対象品目である旨」

(ロ)「税率ごとに合計した対価の額(税込み)」

の記載が必要となります。

しかしながら、請求書等を発行する事業者が対応できないことも考えられます。例えば、レジの改修や新規購入が間に合わないということもありうるからです。実際、現在レジの製造会社では生産が追いついていないといわれています。

このように、(イ)(ロ)の記載がない請求書等の交付を受けた事業者は、取引の事実に基づいて受領した請求書に自ら追記することができるとされています。

ただし、追記できるのは上記に記載した(イ)「軽減税率の対象品目である旨」、(ロ)「税率ごとに合計した対価の額(税込み)」の2項目に限られます。

それ以外の項目について記載することは認められていないので注意が必要です。

3.売上側

(1)区分記載請求書等の作成・発行

一方、売上側ですが、上記の区分記載請求書等は売上側が発行するものなので、この区分記載請求書等の作成・発行が必要です。

この区分記載請求書等の記載方式については国税庁によれば、3種類あるということです。

①記号・番号を使用する方式

例えば軽減税率の対象には※といった記号を使用して、税率ごとに区分して合計した課税資産の譲渡等の対価の額(税込み)を記載する方式です。

②同一請求書内で、税率ごとに商品を区分して区分記載請求書等を発行する方式

軽減税率の対象商品とそれ以外の商品とをそれぞれ「小計」を表示するなどして区分して記載し、各区分の合計額を税込みで記載する方式です。

③税率ごとに区分記載請求書等を分けて発行する方式

こちらは標準税率適用分と軽減税率適用分の請求書を別個に発行する方式です。

最後に、事業者側の対応ですが、まず区分記載請求書等については、上記3つの方式のうち、どの方式を採用するのかを早期に決定する必要があります。また、一度決定した方式はそのまま継続的に適用することになるので、慎重に行うことが望まれます。

では、採用する区分記載請求書等の方式ですが、個人的には③の方式は手数がかかるし、紙の使用枚数も増えますので採用しないほうがよいのではないかと思います。

そうなると、①か②ということになりますが、これについては、おそらく販売管理ソフトにどちらかの方式が組み込まれているので、結局はどちらでもよいということになりますが、②の方式を採用しているところが多い感じがします。

(2)領収書、レシートの発行

区分記載請求書等には請求書のみならず、領収書やレシートも含まれます。

「区分記載請求書等」の「等」は、この領収書やレシートを指しています。

領収書、レシートについても記載方法についてルールが定められています。

レシートについていうと、個人商店や中小の小売店が使用しているレジでは個別の商品を記載することが難しい、ないしは事実上不可能という場合がありますが、このような場合はその店舗が取り扱っている商品の一般的な総称の記載であっても、一定の要件を満たせば、区分記載請求書等保存方式における請求書等の記載事項である「資産の内容」を満たすものとして取り扱われるとされています。

それでは、その一定の要件とは何かというと以下のとおりです。

①課税資産の譲渡等に係るものであること

②軽減税率の対象となるものとそれ以外のものであることが、領収書の交付を受けた事業者において把握できる程度のものであること。

なお、商品の一般的な総称とは、国税庁の手引によれば、

- 八百屋→「野菜」

- 精肉店→「肉」

- 又は一括して「食品」や「飲食料品」

と記載されています。

4.まとめ

軽減税率制度は、税率が2種類になるだけでなく、帳簿の記載方法や請求書の記載方法にも変更が求められるので、非常にややこしくなります。しかも今回は、多くの事業者にとっては期中の変更となります。そのため、おそらく、当初は混乱することになると思います。

過去の経験を思い起こすと、このような新制度が導入されると、導入後に想定していなかった諸問題が次々と生じ、それに対して当局は追加のQ&A(質疑応答集)を発行し、具体的な対応を追加で示すというパターンが多いです。今回も、そのような流れになると個人的には予想しています。

そのため、10月1日以後はかなり混乱すると思いますが、だんだんといろいろな事例が出てきて、「こうやってやればよいのか」ということが分かってくると思います。従って、しばらくは様子見という感じで活動するというのも一つの方法かもしれません。