公認会計士・税理士 森 智幸

KEY POINTS

- 事業適格請求書(インボイス)を発行するためにはインボイス発行事業者の登録を行う必要がある。

- 免税事業者などインボイス発行事業者の登録を行っていない事業者からの課税仕入は仕入税額控除の適用を受けることができないが、経過措置が設けられている。

- 取引先(売り手)がインボイス発行事業者の登録をしているかどうかで、仕入税額控除の額が変わってくるので、インボイス発行事業者側(課税仕入側)は、取引先(売り手)の登録の有無を事前に確認しておく必要がある。

- インボイス発行事業者の登録を行っていない事業者とのやり取りについては独占禁止法や下請法に抵触しないよう、十分注意する必要がある。

- インストール型の会計ソフトを使用している場合、インボイス制度に対応した会計ソフトへの更新を検討する必要がある。

1.はじめに

令和5年10月1日からインボイス制度が開始されます。

適格請求書(インボイス)を発行するためには、適格請求書発行事業者(以下「インボイス発行事業者」)の登録を行う必要があります。

このインボイス発行事業者の登録は、令和3年10月1日から始まっており、全国で登録が進んでいます。

今回は、インボイス発行事業者の登録をすでに行ったインボイス発行事業者が、来年のインボイス制度開始前までに行うべき準備と実務を記載します。

なお、本稿は私見であることにご注意ください。

2.インボイス登録と仕入税額控除の関係

(1)仕入税額控除の要件

仕入先が仕入税額控除の適用を受けるためには、原則として、取引先(売り手)から交付されたインボイスの保存等が必要になりますが、このインボイスの交付を受けるためには、取引先(売り手)がインボイス発行事業者の登録を行っている必要があります。

すなわち、取引先(売り手)がインボイス発行事業者の登録を行っていないと、仕入先は仕入税額控除の適用を受けることができなくなることになります(なお、経過措置があります)。

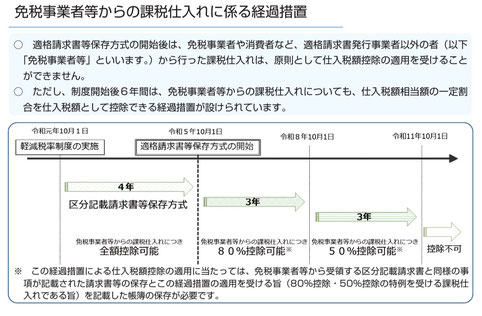

(2)免税事業者等からの課税仕入

インボイス発行事業者以外の者(以下「免税事業者等」)からの課税仕入については、原則として仕入税額控除の適用を受けることはできませんが、経過措置が設けられています。

具体的には、免税事業者等からの課税仕入について、

- 令和5年10月1日から令和8年9月30日までは、80%控除可能

- 令和8年10月1日から令和11年9月30日までは、50%控除可能

というものです。

そして、この経過措置が終了した令和11年10月1日以後は、免税事業者等からの課税仕入については仕入税額控除は不可となります。

3.取引先(売り手)のインボイス登録の有無の把握

(1)インボイス登録の有無を把握する必要性

このように、取引先(売り手)がインボイス発行事業者の登録を行っているかどうかで、仕入税額控除ができるかどうかが変わってきます。

なお、経過措置の期間中は全額控除か80%の控除か、または全額控除か50%の控除か、となり控除割合が変わってきます。

そのため、課税仕入を行う側としては、取引先(売り手)がインボイス発行事業者の登録を行っているかどうかを、あらかじめ把握しておく必要があります。

これは、控除仕入税額が変わることで、納税額又は還付額に影響が出るという理由のみならず、実際にインボイス制度が始まり、インボイスが送られてきたときに、そのインボイスが本当にインボイス発行事業者登録を行った者によって作成されたインボイスかどうかを確認できるようにしておくという内部統制の面からも必要です。

(2)インボイス登録の有無を把握する方法

そこで取引先(売り手)がインボイス発行事業者の登録を行っているかどうかを把握するための方法ですが、これは法人については国税庁の「適格請求書発行事業者公表サイト」から調べることができます。

これにより、取引先(売り手)がインボイス発行事業者の登録を行っているかどうかを調べることができます。

調べ方としては、インボイスの登録番号は「T+法人番号」となりますので、国税庁の法人番号公表サイトから法人番号を調べて、この法人番号を適格請求書発行事業者公表サイトにコピペして検索するという方法がよいのではないかと思います。

4.インボイス未登録事業者の今後の予定の確認

このように、取引先(売り手)がインボイス発行事業者の登録を行っているかどうかは国税庁の適格請求書発行事業者公表サイトから把握できます。

このインボイス発行事業者の登録申請は、令和5年(2023年)10月1日から登録を受けるためには、原則として令和5年(2023年)3月31日までに登録申請手続を行う必要があります。また、この登録申請は任意となっています。

そのため、現時点で、取引先(売り手)が、国税庁の適格請求書事業者公表サイトにインボイス発行事業者として登録されていない場合、令和5年(2023年)3月31日までに登録するのかどうかが不明な状態となります。

そこで、取引先(売り手)がインボイス登録する予定かどうかを確認する方法としては、買い手から、インボイス発行事業者登録をまだ登録していない取引先(売り手)に対して通知を行い、今後の予定を確認する方法が考えられます。

なお、注意点ですが、インボイス発行事業者登録を行っていない取引先とのやり取りについては独占禁止法や下請法に抵触しないよう、十分注意する必要があります。

この点については、中小企業庁や公正取引委員会などから独占禁止法や下請法に抵触するおそれがある行為について説明文書が出ていますので参考にされるとよいかと思います。

5.会計ソフトの更新の検討

インボイス制度開始に備えて、会計ソフトの更新も検討する必要があります。

現在の会計ソフトでは、例えば、免税事業者等からの課税仕入に対して対応できません。そのため、現在の会計ソフトだと、消費税の集計を行うときに支障が出ると予測されます。したがって、インボイス制度に対応した会計ソフトへの更新が必要です。

クラウド型の会計ソフトであれば、最新版が自動的にインストールされると思いますが、インストール型の会計ソフトの場合は、新しい会計ソフトを購入する必要があります。

6.おわりに

インボイス制度は、令和5年10月1日開始予定なので、まだ1年以上の期間がありますが、取引先の登録の有無の確認や、会計ソフトの更新などいろいろとインボイス制度開始に備えて行うべきことがあり、意外に時間がかかると予測されます。

そのため、今の時期から早めに準備されるのがよいかと思います。

今回のブログが実務の参考になりましたら幸いです。